今回は、第20回で紹介した「間接金融による資金調達」の欠点をいかに克服していくか、という点について説明します。さらに次回、間接金融と比べて、規模が大きくなる企業向けのファイナンスといわれる「直接金融による資金調達」について説明します。[編集部]

前回(第20回)、貸付先から受け取った利息を主な収益源とするモデルでは、業歴のある企業と比べて失敗確率の高い新規企業、つまりアントレプレナーへの資金提供は難しいことを話しました。しかし、銀行貸付が典型である間接金融による資金調達の道がアントレプレナーに閉ざされているわけではありません。次回に説明する直接金融による資金調達は、急成長が見込めない企業にとってはハードルが高く、また所有権の一部を資金提供先に譲渡しなければなりません。間接金融の場合は元金の返済が業績の良し悪しにかかわらず求められるという短所はありますが、数百万円から数千万円程度の自己資金不足を補うには間接金融による資金調達は有効です。

それでは、わが国において、どのような制度によって前回述べた間接金融の欠点を克服しているのかを見ていきましょう。

グラミン銀行の挑戦

間接金融による資金提供によって、アントレプレナーから収益をあげることは至難の業です。その理由は前回(第20回)で述べたとおりです。しかし、不可能ではありません。これから事業を始める人に少額資金を融資して、利益を上げている機関が実際にあります。

読者の多くの人たちは、グラミン銀行、もしくはその創立者であるムハマド・ユヌスの名前を一度は耳にしたことがあると思います。

グラミン銀行の本部はバングラデシュの首都であるダッカにあり、マイクロクレジットと呼ばれる貧困層を対象にした無担保融資を主に農村部で展開している機関です。2006年にグラミン銀行はムハマド・ユヌスと共にノーベル平和賞を受賞しています。

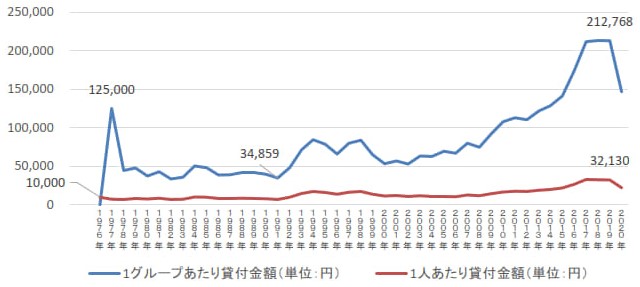

図表1は、グラミン銀行による融資の1件あたりの貸付金額の推移をグラフにしたものです。後で触れますが、同行による融資はグループ単位で行われていますので、1グループあたりの貸付金額と1人あたりの貸付金額の両方を見ています。

いずれにしても少額であることが確認できます。年による変動はありますが、最近の1グループあたり貸付金額は15万円前後から20万円前後で推移しており、1人あたりになるとさらに小さくなり、多い年でも3万円を少し上回る程度です。

このような小さな金額の融資のことをマイクロクレジットと呼びますが、前回(第20回)触れた情報の非対称性や融資業務の薄利多売性を考えると、とても利益が出るとは思えないでしょう。

注:1ドルを100円に換算して作成した。

資料:Grameen Bank (2022), Annual Report2020より筆者が作成。

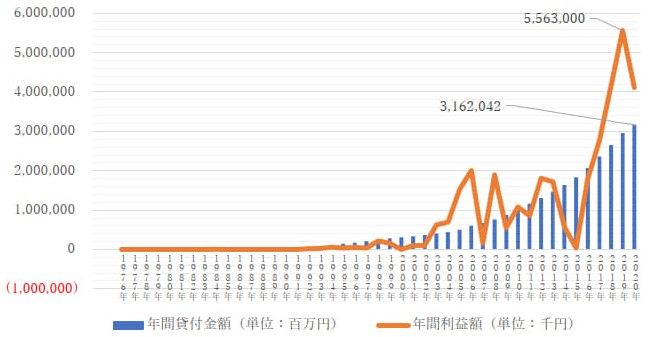

次に図表2をご覧ください。こちらは、同銀行の年間貸付金額の推移と年間利益額の推移を示したものです(貸付金額と利益額の単位が違うので注意してください)。これを見ると、貸付金額は創業以来ほぼ一貫して上昇しており、2020年は3兆1,620億円の貸付を実行し、55億6300万円の利益も計上しています。

前回(第20回)は、貸付金額が小さいとそもそもコストの割には利益が少なくなる。しかも、それがアントレプレナーに 対する融資になれば、なおさらであると言っていたではないか!

ご指摘のとおりですが、グラミン銀行には独自の工夫があります。その代表的なことは、融資を実行する前に研修やトレーニングを行っていることと、5人くらいを単位にグループを結成させて、そのグループでメンバー(借り手)を監視しあったり、学びあったり、また時には返済金の一時立て替えなども行ったりしていることです。

その中でも、5人でチームを結成させたことが大きいと筆者は考えます。情報の非対称性は初対面同士がいくら頑張ったところで限界があります。そうではなく、貸付を申し込んだり、融資を受けたりする「前」からお互いがお互いを知っていて、時間をかけて蓄積された情報が、特に少額の融資などでは威力を発揮します。

筆者も国民生活金融公庫(現在の日本政策金融公庫)で融資業務を担当していた時、損益計算書や貸借対照表の情報からは「貸せないのではないか」と判断した後、融資申込者の地元の経営指導員(商工会議所や商工会などに所属し、地元の企業の経営指導等を行っている人。その地域で長く働いている人が多い)に照会し、「絶対大丈夫。奥さんしっかりしているし、実家も裕福な家です」と、金融機関の審査を通しては得られない情報を得て融資判断が変わったことがしばしばあります。そして、地元で信用のある人が返済を滞ることはほとんどありませんでした。

金額が比較的少額で、事業そのものにも底堅い需要があり、言い方は良くないですが、経営の基礎知識を有して真面目に取り組んでいれば大丈夫というビジネスのような場合には、グループ内のモニター機能や、コミュニティからの情報は有効です。何よりもコストを大幅に節約できます。

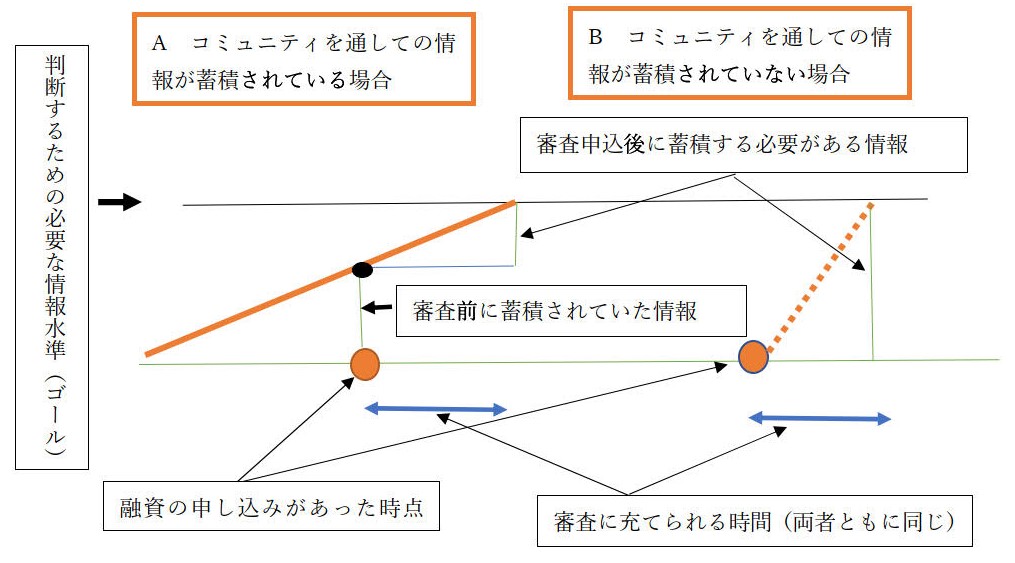

図表3は、コミュニティ等を通して、融資申込前にある程度の情報が蓄積されていた場合(A)と、そうではない場合(B)を比較しています。蓄積されていた場合(A)では、申し込み後に付加すべき情報が相対的に少ないばかりではなく、ゴールに向かっての直線の勾配が緩やかになっています。緩やかになっているということは、ゆっくり情報を蓄積できるということで、それは情報収集コストの低減を意味します。

いずれにしても、事業リスクが小さく、「しっかりした人が経営すれば大丈夫」というようなビジネスを始めようとする人に対しては有効な方法ですが、次回(第22回)に述べるような急成長を狙っているアントレプレナーには適用できませんし、また都会などでコミュニティからの情報に頼れない場合にも使えません。

注:1ドルを100円に換算して作成した。

資料:Grameen Bank (2022), Annual Report2020より筆者が作成。

政府系金融機関による支援

次に、政府系金融機関による政府の流動性(ここでは貸出するために必要なお金と考えてください)を使う方法と民間金融機関の流動性を使う方法の2つを見ていきます。

最初は、政府系金融機関による融資です。政府系金融機関は戦後数多く設立されましたが、2000年代前半のいわゆる小泉改革のもとで解体や統合が進み、現在アントレプレナーへの融資を担っている代表的な機関は日本政策金融公庫(以下、日本公庫)になります。日本公庫は、当時の国民生活金融公庫、農林漁業金融公庫、中小企業金融公庫が解体・統合し、設立されたものですが、この3つの公庫のうち、アントレプレナーへの融資を行っていたのは主に国民生活金融公庫です。つまり、より正確に言えば、日本公庫の国民生活事業部門(国民生活金融公庫の事業を引き継いだ部門)が、政府系金融機関としてアントレプレナーへの融資を担っていることになります。

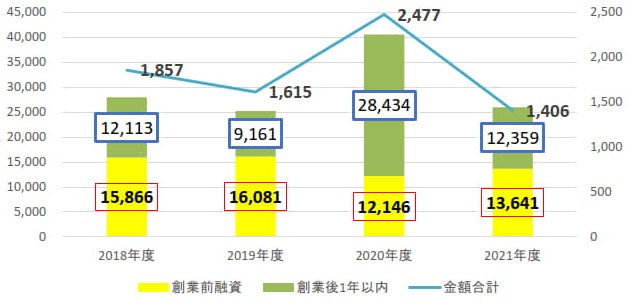

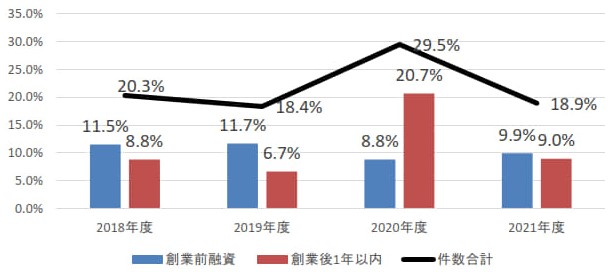

最初に、図表4から日本公庫によるアントレプレナーへの融資実績を見ていきます。2018年度からの数字になりますが、創業前の融資件数を見ても、15,866、16,081、12,146、13,641と推移しており、また創業1年以内も12,113、9,161、28,434、12,539となっており、両者を合計すると(図表4に数値なし)、27,879、25,242、40,580、26,180です。

日本で毎年、どのくらいの企業が誕生しているのかについて、実数で正確に捉えることができる統計はありませんが、『中小企業白書』でも使われている総務省「経済センサス-基礎調査」、「経済センサス-活動調査」によると、2014年から2016年にかけては年平均で毎年137,494の個人企業または会社企業が誕生しています。

資料:日本公庫「ニュースリリース」(2022年5月25日)。

仮に2018年度から2021年度にかけて、経済センサスで得られた数字である毎年137,494の企業が誕生しているとすれば、日本公庫を利用した割合(創業前融資+創業後1年以内の合計)は、20%前後で推移していることになります(図表5)。また、前回(第20回)の図表4で見たように、そもそも創業時に外部資金を調達する割合は2割程度でしたから、外部資金を調達したアントレプレナーを分母とすれば、日本公庫を利用している割合はさらに高くなり、間接金融によるアントレプレナーへの資金供給の中核を担っているといっても過言ではないでしょう。

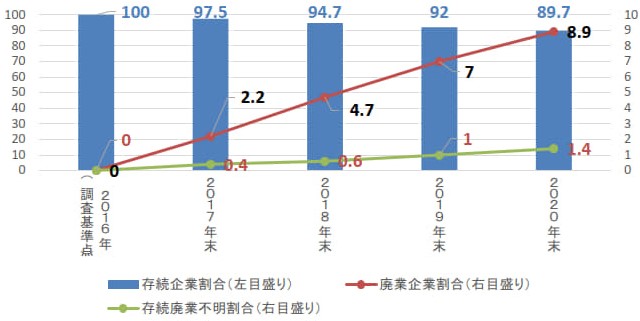

それでは、日本公庫による融資の成功率はどのくらいなのでしょうか。そのことに焦点を当てた全数調査は外部に公表されていませんが、日本公庫の総合研究所では定期的に新規開業企業のパネル調査を実施しています。直近の調査は、2016年度に融資を実施したアントレプレナーの事業の存続性をその後5年間にわたって実施したものになります(図表6)。これによると、融資後4~5年経過した後も全体の89.7%が事業を継続しているとなっており、廃業が確認された割合は8.9%にとどまっています。廃業イコール返済不能ではないことを考えると、グラミン銀行に匹敵する回収率であると言えます。

それを可能にしていることは、アントレプレナーに対する長年の実績に基づくノウハウの蓄積であることには間違いありません。しかし、それでも日本公庫全体での収支状況を見ると、設立から2022年3月決算までの14回の決算で黒字であったのは4回であり、残りの10回は赤字になっています。日本公庫は、アントレプレナーに対する融資だけではなく、信用保証制度を根幹から支える信用保険業務も行っており、最近の融資残高は30兆円近い機関です。日本公庫はアントレプレナーへの融資だけではなく、業歴のある小企業や中規模企業への融資も担います。さらに、次に説明する各都道府県の信用保証会への保険業務を担当しているので、全体の決算結果を見て、アントレプレナーに対する融資業務の採算性を論じることはできませんが、参考として紹介しました。

注:いくつかの前提条件を置いた上での推計値である。

資料:日本公庫「ニュースリリース」(2022年5月25日)。

中小企業庁「2022年版中小企業白書」の付属資料10表「開業率・廃業率の推移(非一次産業)」。

資料:日本公庫(2021年12月)「新規開業パネル調査」。

信用保証による支援

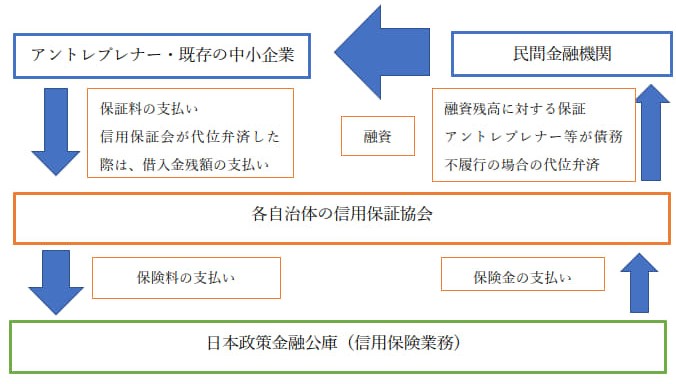

民間金融機関の流動性を使う方法の代表的なものは、民間金融機関がアントレプレナーに融資をする際、公的機関である信用保証協会による保証を与え、貸付先のアントレプレナーが返済できなくなった場合、信用保証協会がアントレプレナーに代わって、民間金融機関に対して弁済するという信用補完システムです。信用保証協会は、代位弁済の負担を軽くするために、その上位機関である日本公庫の信用保険制度を使い、いわゆる「保険」をかけています。

資料:筆者が作成。

貸付金が小口で、かつ業歴のある企業と比べて貸し倒れリスクの高い、創業前の企業や創業間もない企業に融資をすることは、民間金融機関にとって、採算的に魅力のある事業とは言えません。

しかし、融資先が倒産しても、貸したお金が返ってくるのであれば話は別です。民間金融機関のモラルハザードの問題はあるにしても、アントレプレナーに民間金融機関の資金を投入するには優れた制度と言えます。

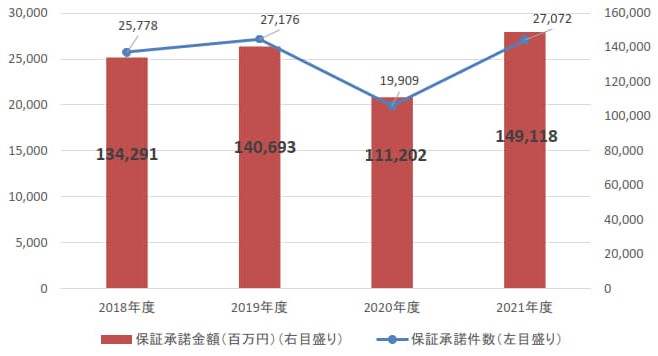

創業時に信用保証協会の保証を得て、金融機関が融資を受けている企業が多いことは、最近4年間のデータからも確認できます(図表8)。

注:「創業関連保証」及び「創業等関連保証」を利用した件数である。

資料:信用保証協会別の保証実績https://www.chusho.meti.go.jp/kinyu/shikinguri/hosho/jisseki.htm

アントレプレナーに政策金融を行う意義

これまで見てきたように、わが国では、日本公庫による融資と信用保証協会による民間金融機関に対する保証業務を中心に、間接金融によるアントレプレナーに対する資金供給を行ってきました。

それでは、なぜ政策を講じてまで、アントレプレナーへの資金供給を行う必要があるのでしょうか。

それを説明するために、一つの前提条件が必要です。その前提条件とは、アントレプレナーが設立する若い企業は業歴の長い企業よりも発展可能性が高いということです。

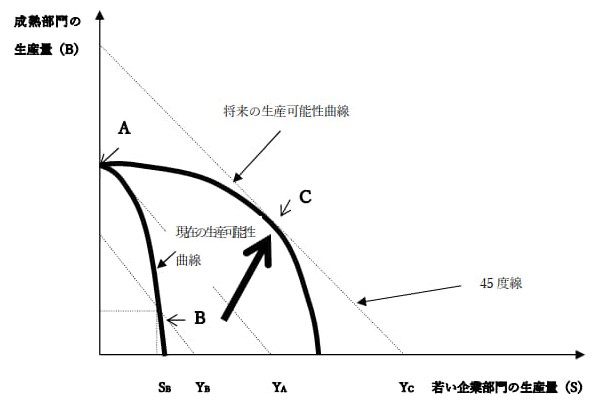

その前提のもとで、私たちの経済が成長可能性を秘めた若い企業部門Sと業歴の長い企業に代表される成熟部門Bの2つの部門から成り立つ経済を想定し、この問題を考えてみましょう(図表9)。

若い企業部門の特徴は現在の生産性は低いものの、資金など新たな資源が投入されることによって将来の生産性が上昇します。一方、成熟部門は現在の生産性は若い企業部門よりも高いものの資源の追加的投入によっても将来の生産性は上昇しません。つまり、社会全体の生産可能曲線の上方シフトは、若い企業部門に資源が投入されることによって達成されると仮定します。

この場合、現在においてはすべての資源を成熟部門に投入し、A点を達成することが最も望ましいことになり、この時の社会全体の生産量はYAです。現在の成熟部門と若い企業部門の限界変形率は1を超えていると仮定していますので、若い企業部門への追加的資源投入は社会全体の生産量を減少させます。例えば、B点で生産した場合、生産量はYBとなり、(YA-YB)の社会的損失が生まれるとしています。

しかし、現在において若い企業部門にSBの生産ができるように資源を与えた場合、将来の生産可能性曲線は上方シフトするとしましょう。つまり若い企業部門の生産性が成熟部門と同じ水準まで改善されると仮定した場合、現在において、(YA-YB)の損失を受け入れた方が現在と将来の生産量合計は大きくなる場合が出てきます。つまり、将来においてC点が達成でき、かつ将来の利得(YC-YA)が現在の損失(YA-YB)を上回るような場合です。一方、現在においてすべての資源を成熟部門に投入した場合は、将来の生産量もYAのままにとどまります。

ここでも、生産可能性曲線シフトの可能性を見抜けなかったり、現在利益を優先したりする可能性は十分に高いので、現在生産性の劣っている若い企業に資金などの資源が供給されず、その結果、社会全体の生産可能曲線シフトの可能性が奪われる危険性は十分に高くなります。これは、成長可能性の高い若い企業に資金が投入されないことによって生じる社会的損失に相当し、これを避けるのが政策の役割という考え方です。

いずれにしても、将来の成長性を担保に、現在、税金という形で国民に負担してもらうというのが基本的な考え方です。

資料:筆者が、薮下史郎(1995)『金融システムと情報の理論』(日本評論社、1995年)を参考に作成した。

このように間接金融によるアントレプレナーへの資金供給は、前回(第20回)で述べた理由によって、政策の支援がないと難しいのが実態です。それでも、わが国の場合は、税金という形での国民負担は発生していますが、不良債権になる割合が低いことを考えると成功していると判断できます。今後の宿題は、政策支援を受けた企業の発展をいかに実現するかです。

次回は直接金融をテーマに、借入とは異なる、出資を通しての資金調達について考えます。

》》》バックナンバー

①日本は起業が難しい国なのか

②起業活動のスペクトラム

③「プロセス」に焦点を当てる

④良いものは普及するか

⑤Learning by doing

⑥連続起業家

⑦学生起業家

⑧社会起業家

⑨主婦からの起業

⑩ビジネスの世界だけではない

⑪不思議の国の企業活動:「日本」

⑫なぜ第一歩を踏み出せないのか

⑬起業後のリスクや不確実性への対応

⑭起業家になるための能力・起業家に求められる能力(1)

⑮起業家になるための能力・起業家に求められる能力(2)

⑯アントレプレナーシップは私たちの世界に何をもたらすのか:起業活動の社会的意義とは何か

⑰アントレプレナーとは誰なのか

⑱市場を生き抜く「強さ」とは何か

⑲アントレプレナーを育てることは可能なのか

⑳アントレプレナーの資金調達(1)

㉑アントレプレナーの資金調達(2)