直接金融による資金調達には資金提供者と資金調達者(アントレプレナー)の2つのアクターが存在します。この2つのアクターが出資という行為によってつながっています。そこには間接金融の欠点を補う仕組みがあります。しかしまた、リスクが存在することも事実です。今回は直接金融による資金調達に潜むリスクについて説明します。[編集部]

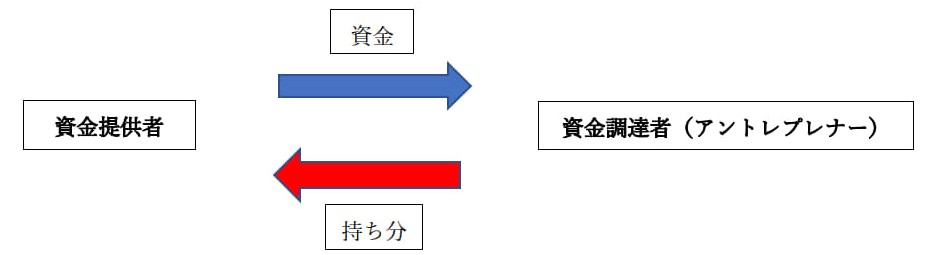

前回(第22回)は直接金融、つまり資金の提供者から直接資金を調達する方法のうち、出資という資金提供を行うことの引き換えに提供先企業の所有権や利益の配分を受け取る権利を獲得できる直接金融に限定して話を進めました。

この方法によると、資金提供者は提供先の企業価値の増大という成功報酬の一部を得ることによって事業化に失敗した企業による損失を補うことができ、アントレプレナーも法外な利息を要求されることなく、比較的大規模な資金調達を実行できるということでした。

間接金融の欠点を補い、いいこと尽くしのように見えますが、やはりそこには落とし穴もあります。

資金提供者にとってのリスクは出資した企業が成長しないことです。もちろん、前回の例のように、5社のうち4社が成長しなかったり破綻したりしても、残りの1社が成長し、その企業価値が増大すれば、それは失敗ではありません。しかし、肝心の残りの1社も破綻もしくは何とか生き延びている状態ですと、企業価値は増えません。その結果、出資先全体からのリターンが不十分になります。

一方、その企業が急成長し、事業としては大成功でも、資金提供を受けたアントレプレナーにリスクが起きることがあります。自分で起こした企業が成長して発展しても、アントレプレナーが金銭的な報酬をほとんど受け取ることができなくなる、あるいは実質的な経営権を失ってしまうリスクです。

今回は、なぜ、そのようなことが起きてしまうのかを考え、そのようなリスクを避けるための方策も検討してみましょう。

出資を受ける見返りに失うもの

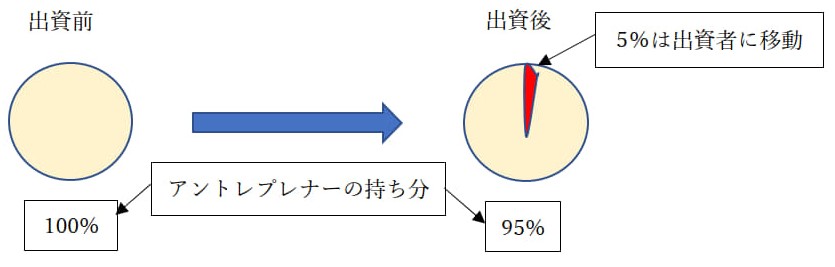

アントレプレナーは、出資を受けた見返りに企業の持ち分を引き渡さなくてはなりません(図表1)。例えば、100万円を出資してもらい、企業の持ち分の5%を資金提供者に引き渡す、つまりアントレプレナーは5%の持ち分を失うことを指しています(図表2)。

注:ここでは、資金提供の見返りに、調達者は提供者に「持ち分」を引き渡すとしているが、厳密にいえば、「持ち分」とは経営に参画する権利や配当等を受け取る権利を保証する株式の譲渡や新規発行によって実現されるものである。ここではそのような諸権利を含めて「持ち分」と表現している。

資料:筆者作成。

注:この図では仮の数字として出資を受けた後に5%の持ち分を失うことにしているが、後に触れるように、どのくらいの金額でどの程度の持ち分を失うかは、出資時点の企業価値と出資金額の大きさによって決まる。

資料:筆者作成。

出資を受ける時の企業価値、企業価格の決定が重要

資金を提供してもらうのですから、何らかの見返りを求められるのは当然です。ただ、問題は出資金額と譲渡する持ち分の関係です。

この問題に対しての答えの導き方は、ある意味とても簡単ですが、ある意味とても難しいものです。

簡単である理由は、例えば企業の価値が100万円であれば5万円の出資に対して5%の持ち分を与え、企業の価値が1,000万円であれば5万円の出資に対しては0.5%の持ち分を与えれば良いからです。つまり、出資を受ける時の企業価値がわかれば、譲渡すべき持ち分は出資される金額に応じて「自動的」に決まります。

しかし、企業の価値とは何でしょうか。企業の価格はどのようにして決まるのでしょうか。企業の合併・買収の話は時々、新聞等のニュースで耳にします。最近は、日本を代表する企業であった東芝の買収関係の記事をよく見かけます。2006年10月にグーグルがスタートアップ企業であったYouTubeを16.5億ドル(約2,000億円)で買収し、大変な話題になりました。上場している企業であれば、「時価総額」が公表されており、例えばトヨタ自動車の2023年5月2日現在の時価総額は30.42兆円です。

このように企業にはその価値にもとづいた価格が確かに「存在」します。資産から負債を差し引いて純資産をベースにした価値、企業が将来生み出す純利益の現在価値をもとに計算された価値、また、上場している企業であれば、発行株式数×株価から計算される時価総額を算出根拠にする方法もあります。

しかし、あるルールに基づいて計算された価値がそのまま企業の「価格」になるわけではありません。その大きな理由のひとつは、ある一定のルールと言っても、例えばそのルールを適用するために必要な、将来生み出す純利益に唯一の客観的な数字はありません。アントレプレナーは高めの数字を主張するでしょうし、資金提供者はそれよりも控えめな数字を示すことが通例です。

もうひとつは、買収企業と被買収企業の相性であり、買収後の買収企業の経営戦略に依存するからです。2003年に楽天が、今の楽天トラベルの母体となる「旅の窓口」(運営会社はマリトリップネット、株主は日立造船)を323億円で買収した時は、多くの人が驚きました。当時の楽天の年間売上高は100億円に届いておらず。「旅の窓口」の年間売上高は33億円、経常利益は11億円でした。楽天の年商の3倍以上の価格で買収し、しかも「旅の窓口」の経常利益の30倍近い価格です。不動産の場合、年間家賃収入の15~16倍が家の値段の相場とよく言われますので、その基準から見ても高い買い物であったと、当時のマスコミは騒ぎ立てました。

しかし、「旅の窓口」は楽天の経営の中に上手に組み込まれ、楽天トラベルの最近の年商は1兆円を超えていますので、この買収は楽天にとっても大成功でした。当時、楽天の創業者である三木谷氏は、ネットと相性が良いものの代表として、旅行代理店業務をしばしば口にしていましたので、その実践とも言えるでしょう。

このように、企業の価値は「買った」時点だけの要因で決まるのではなく、将来性がとても重要です。ましてや、創業したばかりの企業の場合、資産らしい資産はほとんどないのですから、「売り」になることは将来性しかありません。

そして、その将来性に対する判断が人によってさまざま、バラバラであることが多いのです。そこに出資を通して資金調達する時の難しさがあります。

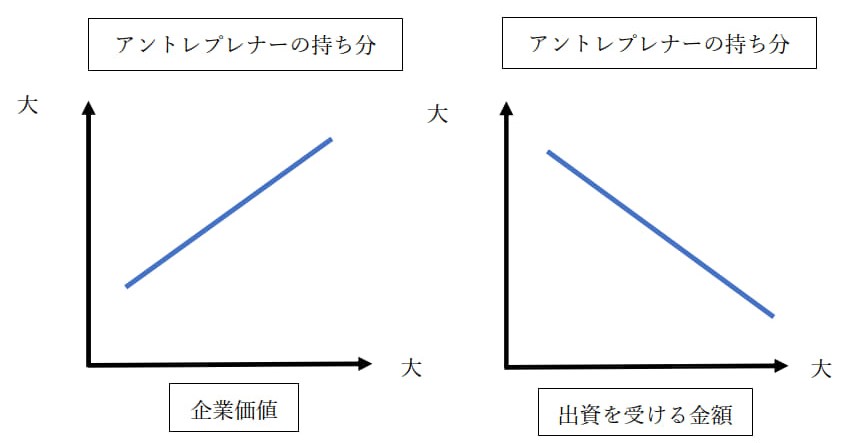

企業価値を高く評価されるほど、また出資を受ける金額が少ないほど、アントレプレナーの持ち分は高い水準で維持されます。つまり失う持ち分は少なくなります(図表3)。ですから、アントレプレナーはできるだけ企業価値、つまりその時点での企業価格を高くしようとし、失う持ち分の最小化を試みる一方で、資金提供者は、企業価値は控えめな数字を提示し、できるだけ多くの持ち分を獲得しようとします。

利害がぶつかり合う、このような交渉は「ディール(Deal)」と呼ばれ、そのためのノウハウ等は専門家の間に蓄積されます。それ自体学ぶべき価値があることですが、ここでは、アントレプレナーと資金提供者がお互いに主張する内容は異なっていることが多く、その着地点を見出すことが、出資を通して資金調達をする際に必要になることを知っておいてください。

それでは次に、出資を通して資金調達をする際に、調達金額と失う持ち分の関係性に着目することがなぜ大切なのかを考えます。

失う持ち分をコントロールすることの大切さ

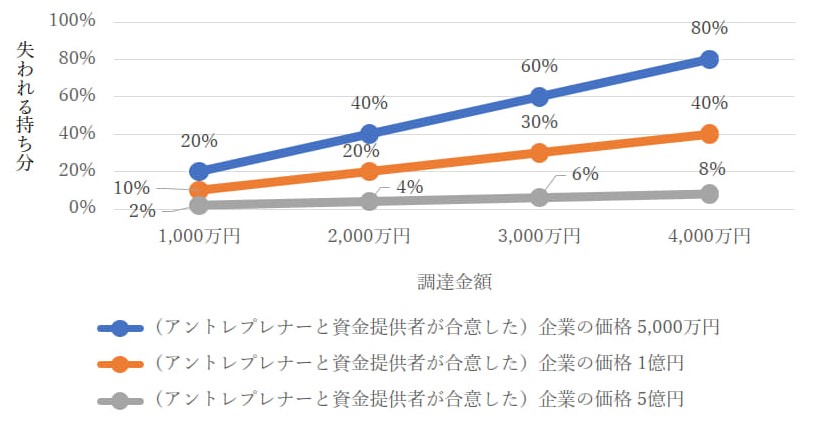

この問題を考える時に知っておくべきことの第1は、間接金融にしても直接金融にしても、アントレプレナーが資金調達をしようとする時は、お金が本当に必要な時です。この話をまとめないと来月倒産するかもしれないといった状態です。そのような時は、失われる持ち分よりも調達金額に目が向きます。多少持ち分が予定よりも少なくなっても、とにかく今の苦境を乗り越えることが先決であると判断することは悪いことではないのですが、将来的にはマイナスの影響を与えます。調達金額が同じでも、評価される企業の価格が違うと失われる持ち分も大きく異なります(図表4)。

第2は、出資による資金調達は1回限りではないことです。後でも触れますが、調達する金額はその時に必要な最小限にとどめなくてはなりません。例えば、製品やサービスの完成度を市中販売できるレベルまで完成度を上げるため、などの具体的な目的を達成するために必要な金額を調達すべきであって、その後の周知活動の強化などマーケティングに必要な資金は、製品やサービスの完成度を上げることに成功した後に調達活動を始めるのです。そのような2回めの資金調達をする際に、アントレプレナーが所有する持ち分が少ないと交渉の余地が狭まります。2回め、3回め、そして4回めの資金調達のためには1回めで失う持ち分はできえるだけ抑えておく必要があります。

第3は、アントレプレナーの持ち分は資金調達にとって重要であるとともに、優秀な従業員を確保するためにも必要です。企業の持ち分は、具体的には株式という形で所有することができますが、その株式の価値は企業価値、企業の価格が上昇すれば、それとともに上がります。創業期の企業の持ち分を有している従業員には企業価値、企業の価格を増大させようとするインセンティブが働きますので、それを活用するためにもアントレプレナーが所有する持ち分の大きさは大切になります。

最後には、資金調達を繰り返した後に、アントレプレナーの持ち分がほとんどなくなってしまうことを避けるためです。自分が創業した企業が残り、発展するだけで満足できる人は良いですが、苦労や努力に見合った金銭的報酬も必要ですし、またある段階までは自分が中心になって経営したいアントレプレナーも多いでしょう。しかし、持ち分が数パーセントまで下がってしまえば、それも厳しくなります。

例えば、1990年代後半にインターネットのブラウザ機能を開発し、マイクロソフト社のビル・ゲイツを震撼させたネットスケープ社の共同創業者であるジム・クラークも最初に起こしたシリコン・グラフィックス社では持ち分の管理に失敗しています。

シリコン・グラフィックス社は、映画「ジュラシックパーク」の映像を支えたマシンを開発した企業ですが、その創業者であったジム・クラークは自伝の中で次のように語っています。この時の失敗が教訓となり、次に創業したネットスケープ社においては、自らの持ち分が減少しないような措置を施したと伝えられています。

「シリコングラフィックス社の創業を経験している私は、技術創造者、経営リーダー、企業創業者だったにもかかわらず、最終的に総株式の3%を所有するだけの株主となり、このごくわずかな株式保有率さえもが、増質が行われ、高給取りの他の重役が雇われるにつれて、さらにわずかなものになっていくのを見続けなければならなかった。」

(ジム・クラーク&オーウェン・エドワーズ『起業家ジム・クラーク』の邦訳版(水野誠一訳、日経BP社、9ページより)

このように、アントレプレナーの歴史に名を残している人も持ち分のコントロールでは苦労し、失敗している事実を知っておくべきです。

アントレプレナーは何をすべきか

この問題を検討する前に、次の事例を考えてみましょう。図表5に3つのケースを示しています。AケースもBケースもCケースも最終ラウンド(ここでは株式公開直前の資金調達を想定しています)に至るまでに必要な金額は13億2,500万円と同じです。また、それぞれの調達時における企業の価格も同じです。

異なっているのは、各ラウンドにおける調達金額です。Bケースは第1ラウンドではAケースと同様に500万円を調達しますが、その後、その失敗に気が付いて、第2ラウンドと第3ラウンドでは節約し、第4ラウンドでその穴埋めをしているものです。Cケースは第1ラウンドから節約を始め、その節約を第3ラウンドまで続け、Bケースと同様に第4ラウンドで穴埋めをしています。

資料:筆者作成。

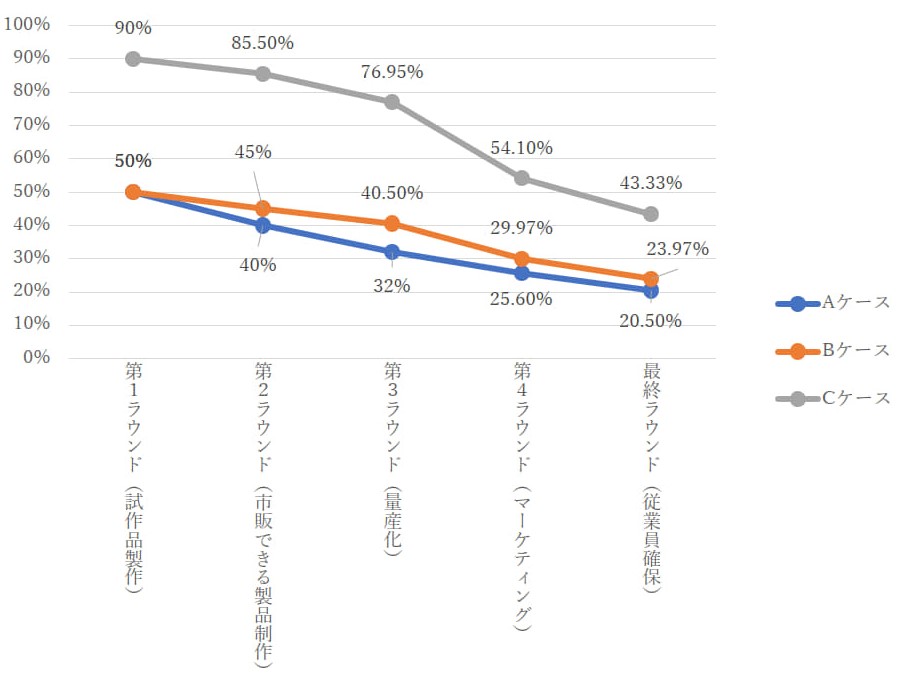

その結果、各ラウンド終了時点でアントレプレナーが持ち分がどのように変化するのかを見たものが図表6になります。いずれも最初の段階ではアントレプレナーの持ち分は100%です。

Aケースは企業価値が、つまり調達時の企業の価格が低い段階で他のケースと比べて大きな金額を調達しているため、第1ラウンドが終了した時点でアントレプレナーの持ち分が50%、第2ラウンドを終了した時点で40%まで減少し、最終ラウンド終了時点では20.5%です。

Bケースは、第1ラウンドではAケースと同じ金額を調達しましたが、第2ラウンドと第3ラウンドではAケースよりも少ない金額に抑えています。その不足分は第4ラウンドで調整していますが、最終ラウンド終了時点では23.97%と、Aケースよりも3.47%持ち分が多いだけにとどまっています。一方、Cケースは第1ラウンドと第2ラウンドでの調達金額をAケースやBケースよりも少なく抑えた結果、最終ラウンド終了後でも43.33%の持ち分を所有しています(注)。

(注)アントレプレナーの持ち分が、資金調達額とその時の企業の価格によってどのように変化するかは、次回のテーマである希薄化(きはくか)にかかる問題ですので次回の連載で詳しく説明します。ここでは、資金調達後のアントレプレナーの持ち分=(調達前の持ち分)×(1-(調達したことによって失った持ち分)) で計算されていると理解してください。例えば、Cケースの第2ラウンド終了後のアントレプレナーの持ち分は、90% (第1ラウンド後=第2ラウンド調達前のアントレプレナーの持ち分)×(1-(0.05=1億円の企業価値に対して500万円を出資したので、500万円÷1億円=5%が第2ラウンドによって出資者が得た持ち分、すなわちアントレプレナーが失った持ち分))、つまり90%×0.95=85.5%となります。

このように、先にも触れたこととも重複しますが、企業の価格がそれほど高くない時は出資による調達は最小限に抑え、大きな金額の資金調達は企業の価格が十分に上昇した時点で行うことが重要であることを確認できます。それは、企業の価格が低ければ低いほど、同じ調達金額でもアントレプレナーの持ち分に与える影響が大きくなるからです。

最終的に、アントレプレナーの持ち分を少しでも高くするには、何よりも無駄な資金を調達しない、できるだけ経費をかけないことが大切ですが、それに加えて、①企業の価格をできるだけ高く評価してもらうために複数以上の資金提供者と交渉を行うこと、②企業の価格が低い段階では、政府系金融機関などによる間接金融を活用して出資以外の資金調達を行うことによって持ち分の低下を抑えるなどの方法も組み合わせると良いでしょう。

いずれにしても、事業そのものの発展可能性が大きいことが大前提ですが、ジム・クラークの失敗例もあります。経営破綻をさせないことも大切ですが、アントレプレナーの持ち分管理にも意を払う経営も忘れないでください。

資料:筆者作成。

次回は資金調達をテーマとする連載の最終回になります。今回(第23回)でも、出資を追加で受けることによってアントレプレナーの持ち分が減少することに触れてきました。このような現象を希薄化(きはくか)(dilution)と呼んでいます。この概念は、出資によって資金を調達側にとっても資金を提供する側にとっても大切な考え方ですので、次回(第24回)は希薄化について詳しく解説します。

》》》バックナンバー

①日本は起業が難しい国なのか

②起業活動のスペクトラム

③「プロセス」に焦点を当てる

④良いものは普及するか

⑤Learning by doing

⑥連続起業家

⑦学生起業家

⑧社会起業家

⑨主婦からの起業

⑩ビジネスの世界だけではない

⑪不思議の国の企業活動:「日本」

⑫なぜ第一歩を踏み出せないのか

⑬起業後のリスクや不確実性への対応

⑭起業家になるための能力・起業家に求められる能力(1)

⑮起業家になるための能力・起業家に求められる能力(2)

⑯アントレプレナーシップは私たちの世界に何をもたらすのか:起業活動の社会的意義とは何か

⑰アントレプレナーとは誰なのか

⑱市場を生き抜く「強さ」とは何か

⑲アントレプレナーを育てることは可能なのか

⑳アントレプレナーの資金調達(1)

㉑アントレプレナーの資金調達(2)

㉒アントレプレナーの資金調達(3)

㉓アントレプレナーの資金調達(4)